【保証金5万円版のカード申し込みを希望する方へ】

記事内で紹介している申し込みリンクでは「保証金10万円版〜」のカードからの手続きしかできません。5万円版のカードを申し込みたい...という方はこちらのリンクからどうぞ(5万円版はETCカード発行不可なので注意)。

※審査に不安な人でも作れるチャンスはありますが、さすがに「誰でも100%OK!」...というわけではないのでご注意ください。

「ライフカードのデポジット型があるって聞いたけど、どんなカードなんだろ...?」

今回はこういった疑問にお答えしていきます。

2018年12月にライフカード株式会社がデポジット型のクレジットカード『デポジット型ライフカード(Dp)』を新しくリリースしました。

ざっくり簡単に内容を伝えると、「保証金(デポジット)10万円をあらかじめ入金することでほぼ誰でも発行できるチャンスがあるクレジットカード」です。

【公式サイト】デポジット型ライフカード(Dp)

すでにライフカードでは年会費5,000円を払うことでブラックリストでも審査に通りやすい「有料ライフカード」がありますが、デポジット型ライフカードはさらに作りやすいカードになります。

時間がないからざっくりと確認したい!...という人向けに、このカードの大まかな特徴をまとめておきます。

- デザインとポイント還元率は普通のライフカードと一緒(=デポジット版とバレない)

- 保証金と初回の年会費はカードを受け取るときに払う

- ライフカードの社内ブラックだと厳しいが多くの人に作れるチャンスがある

\TRY NOW!/

※ ライフカードデポジット(Dp)の公式サイトへリンクします

...こんな感じです。

では、デポジット型ライフカードのもう少し詳しい内容を解説していきましょう。

デポジット型ライフカード(Dp)=保証金の代わりに審査に通りやすくしたクレジットカード

私が保有している「有料ライフカード」の画像。デポジット型ライフカードもデザインは一緒です

まず、デポジット型ライフカードを持つメリットとデメリットをまとめました。作ろうか迷っている人は参考になれば幸いです。

デポジット型ライフカードのメリット

- デポジットを払えば借金延滞中、任意整理、自己破産の経験がある人でもチャンスがある

- 通常のライフカードとデザインは変わらない

- デポジットの10万円は解約時に戻ってくる(目安は解約から2ヶ月後)

- クレジットヒストリーが積める

- ポイント還元率が高め

- 国内、海外旅行の保険が付帯

- ETCカードが無料で使える

デポジット型ライフカードのデメリット

- 年会費が高い

- 保証金10万円をを納める必要がある

- 利用限度額=保証金の額なのでそれ以外は選べない

- 原則分割払い、リボ払いができない(ただし審査により可能性あり)

- キャッシングができない

- 当然だが100%通るわけではない

デポジット型ライフカードは上でも書いたように、10万円の保証金を納めることによって利用できるクレジットカード。

※2020年6月現在では保証金と限度額がそれぞれ5万円版のカードも登場しています。基本的な性能は10万円版と一緒ですが、ETCカードの発行はできないのでご注意下さい。

申し込みサイトを見てみると「過去に延滞がある方」「審査に不安のある方」と書かれているように、審査になかなか通らないけどクレジットカードが必要な人たちをターゲットにしていることが伺えます。

実際、ネットの口コミでも少し信用情報に難がありそうな人でもデポジット型ライフカードを作ることができているようです。以下は一部抜粋した引用です。

・破産免責後、1年10か月で申し込み。ch否決でdpスタンダード可決 ちなみに、破産時の債権者にアイフルが含まれています。

・現在1社10万延滞中。もちろんCIC傷あり。 10年前にサラ金3社 計50万未払い そんな俺でも雨とDpは即可決した

・dp申し込んで今日カード届いた。携帯に確認の電話はあったけど、職場に在籍確認はなかった。ちなみに自己破産して免責許可なってから2年。

・CICに異動情報5件掲載(7年前個人再生、4年前に完済)、ライフカードCh落選し、Dp隠微後に再申し込み。 早朝にDp申し込みして、当日夕方に携帯に045-912-2167から電話あり。 電話は本人確認(氏名、生年月日、住所)の確認とデポジットが必要な旨の案内。 その後、10分程度でカード審査完了(可決)のメールあり。(以下省略)

尚、保証金だけではなく有料ライフカードと同じく年会費5,000円(税抜)が別途でかかるので、合計で105,000円がカードを手に入れるために必要です。

保証金と初回の年会費はクレジットカード受け取りのときに代金引換で支払います。手元に現金がないとカードが受け取れないのでちゃんと用意しておきましょう。

また、年会費は翌年以降は1年ごとに口座から引き落としになりますが保証金は1度きりの支払いで大丈夫です(カード解約後に保証金は返還されます)。

もちろん日々の支払いで口座から引き落とされるお金は保証金、年会費とは別に必要です。

もしもデポジット型ライフカードで延滞をしてしまった場合、納めている保証金から不足したお金が補填されます。

100%審査に通るわけではありませんし、一括で10万円+年会費を払うのはなかなか大変です。

そのぶんブラックリストや自己破産を経験した人でも手に入れやすいですし、後述のようにまだクレジットカードの支払いやローンなどの借金を延滞中という人にもチャンスがあります。

\TRY NOW!/

※ ライフカードデポジット(Dp)の公式サイトへリンクします

保証金が必要なこと以外は有料ライフカードとほぼ同じ

デポジット型ライフカードの基本的なサービス内容は以下になります。

| カードの項目 | 内容 |

| 発行条件 | 日本国内在住の20歳以上で電話連絡が可能な人 |

| 本会員年会費 | 税抜5,000円 |

| 保証金必要額 | 100,000円 |

| 利用限度額 | 100,000円 |

| ポイント還元率(ポイント名) | 0.5%〜(LIFEサンクスポイント) |

| 国内旅行保険 | 傷害保険:最高1,000万円(利用付帯) |

| 海外旅行保険 | 傷害保険:最高2,000万円(自動付帯) |

| 弁護士無料サービス | ◯ |

| ポイント有効期限 | 最長5年 |

| ETCカード | 無料 |

2020年6月現在の内容です。年会費や発行条件などは変更になる場合があります

基本的なサービス内容やポイントの貯まりやすさは通常のライフカード、有料ライフカードと同じです。

この他にゴールドカード版もあるのですが、そちらは年会費が1万円で保証金が20万円。保証金に比例して限度額が付与されるのも同じです。

有料ライフカードとデポジット型ライフカードの大きな違いは以下の3つ。

- 申込み条件が20歳以上(有料ライフカードは18歳から)

- 入会には保証金が必要

- 利用限度額は保証金額と同じ

年収に関しての入会条件はありませんが、18歳から申し込める有料ライフカードと違って20歳から作成可能となっています。

デザインも通常のライフカードと全く同じなので「デポジット型のカードを使ってるってばれないかな」...という心配はしなくてもOK。買い物をしていても信用情報の良くない人だとわかるリスクはまずないです。

申し込みからカードが届くまでの期間は「クレカマネー」さんの記事の引用によると1週間ほどで到着とのこと。他のクレジットカードと同じか、ちょっと早いですね。

「ライフカードデポジット型(Dp)」を申し込んだ方は念願のクレジットカードということで早く手元に欲しいかと思いますが、申込から1週間程で届くようです。

引用元:ライフカードデポジット型(Dp)が新登場!代金引換105400円!保証金さえ入れればほぼ誰でも審査に通る魔法のカード!

カードブランドはMastercardなので、同ブランドが使えるお店・サービスならどこでも利用可能。こちらもデポジットカードだからといって使用が制限されることはありません。

デポジット型ライフカードはポイントが貯めやすい

もともとライフカードはポイント還元率がいいカードとしても有名で、毎年誕生日月にはLIFEサンクスポイントがなんと3倍(1.5%還元)。

さらにカード入会の初年度は常にポイントが1.5倍です。まとめるとポイントの還元率は以下のようになります。

- 通常ポイント:0.5%

- 入会初年度:0.75%(ポイント1.5倍)

- 毎年の誕生日月:1.5%(ポイント3倍)

ポイントの交換先はいろいろありますが、いまのところ「Vプリカギフト → Amazonギフト券」のルートが還元率がよくておすすめ。

Vプリカの交換レートについては「クレジットカードニュース編集部」さんの記事から引用させていただきます。

LIFEサンクスプレゼントポイントで交換した場合は、通常600ポイントで3,000円分のVプリカギフト(カードタイプ)に交換可能ですが、今は570ポイントで交換が可能です。

さらに、950ポイントで5,000円分となっており、極めつけには1,900ポイントで10,000円分と交換が可能です! 通常のポイント数より5%OFFで交換が可能となっています。

キャンペーン期間などの記載はないので、ずっと5%OFFなのか不明ですが、ずっと続くようであればうれしいですよね!

Amazonギフト券への交換ルートについては以下の「クレジットカード比較隊」さんの記事が詳しいのでこちらも参考にしてください。

【参考記事】ライフカードで貯めたポイントは何と交換するのがおすすめ?Vプリカギフトへの交換がお得!

ステージプログラムやL-Mallでさらにポイントを貯められる

ライフカードでは「ステージプログラム」といって、年間に利用した金額が50万、100万...となるたびに翌年のポイントの倍率が変わります。

画像引用元:http://www.lifecard.co.jp/card/service/point/point.html

最高は年間200万以上のプレミアムステージの2倍ですが、通常のデポジット型ライフカードは限度額が10万円です。

つまり10万×12ヶ月で120万円と、どんなに頑張ってもロイヤルステージまでなので、ポイント還元率としては「1.8倍」が限界となります。

ただ、こういったボーナスステージがあるカードは少ないので、どうしてもクレジットカードがほしいけど、かといってポイントも捨てがたい...という人にとってはかなりいい選択肢なんじゃないでしょうか。

おすすめの使い方としては光熱費や定期代などの月々の出費をクレジットカードで支払うことです。割と高い値段になることもありますし、現金が引き落とされるだけの口座振替と違ってどんどんポイントも貯まっていきます。

またカード会員限定サイトの「L-Mall」経由でネットショッピングをすれば、楽天市場やBooking.comなど、ライフカードとは直接関係ないサイトでもポイントを貯めることができます。

私も有料ライフカードを持っていますが、誕生日月でもなければ普通に使うだけだとやはりそこまで還元率は良くないので、こういった会員制サイトで少しでもポイントをゲットできるように工夫したいところです。

L-Mallとは...?

ライフカード株式会社が運営するカード会員限定のWEBショッピングモール。L-Mall経由でショッピングサイトから買い物すると、LIFEサンクスポイントが最大25倍まででプレゼントされる。

普通のショッピングに加えてさらにLIFEサンクスポイントの二重取りもできるので、よくネットショッピングを利用する人にとっては非常に嬉しいサービスですね。

ブラックにもチャンスがあるクレジットカードでここまで還元率がいいカードは、いまのところ他にありません。

\TRY NOW!/

※ デポジット型ライフカード(Dp)の公式サイトへリンクします

ETCカードも年会費無料で使うことができる

デポジット型ライフカードではオプションでETCカードも発行できるので、よく高速道路を使う人は現金払いよりも安く移動ができます。

ETCカードの申し込みはカード裏面に書かれているコールセンターで受け付けています。

発行手数料と年会費はそれぞれ無料です。出費の多いカードなのでこれは嬉しいですよね。

ただしETCカードはデポジット型ライフカードが発行された約1週間ぐらいで申し込めるようになるので、ほしいなら早めに手続きしておきましょう。またETC利用ではLIFEサンクスポイントは貯まらないので気をつけてください。

ETCカードについては以下の記事でもくわしく書いています。

-

-

ライフカードデポジットのETCカードはブラックでも作りやすい!年会費無料で発行できます

「ライフカードデポジットのETCカード使いたいけど、どんな感じなんだろう?」 今回はこういった疑問にお答えしていきます。 ライフカードデポジットは2012年末 ...

続きを見る

分割払い、リボ払い、キャッシングはできない

デポジット型ライフカードのデメリットとして、分割払い、リボ払い、およびキャッシングサービスは利用できません。

【追記】

2020年6月11日にライフカードに問い合わせたところ、リボ払いと分割払いについては「審査次第でできる可能性がある」とお答えいただきました。

原則NGだったのが、最近方針が変わったようです。

つまり完全にショッピング専用、そして一括払い専用のクレジットカードとなります。

おそらくこの3つのサービスが使えない理由は、できるだけカードの内容をシンプルにすることで支払いが遅れたときの回収をよりスムーズにしているからだと推測されます。

分割払いやキャッシングには手数料がかかりますから、払った代金は保証金から差し引くことができても手数料が回収できないとカード会社はそれだけ損をしますからね。

人によってはデメリットを感じる内容なので、もし「ブラックだけどお金を借りたい」...という人はブラックでも通りやすい大手カードローンをまとめているので参考にしてください。また分割払いができないことについても記事にまとめています。

【関連記事】作りやすいカードローン4社を徹底比較!あの大手はブラックにもチャンスがある!

【関連記事】ライフカードデポジット(Dp)って分割払い、リボ払いができないって本当なの?

締め日は毎月5日、引き落とし日は金融機関によって違う

デポジット型ライフカードの締め日、引き落としのスケジュールは通常のライフカードの同じです。

- 締め日(ショッピング):毎月 5日

- 引き落とし日:同月26、27、28日、翌月3日のどれか

このように締め日は毎月5日に決まってますが、引き落とし日は自分が登録している金融機関の口座によって違います。

また他のクレジットカードと同じく、引き落とし日が休業日と重なったら翌営業日に持ち越しです。

メガバンクなどの大手金融機関でのデポジット型ライフカードの引き落とし日はこちらです。だいたい27日か3日のところがほとんどですね。

| 金融機関名 | 引き落とし日 |

| 三菱UFJ銀行 | 27日 |

| 三井住友銀行 | 27日 |

| みずほ銀行 | 3日 |

| りそな銀行 | 27日 |

| ゆうちょ銀行 | 27日 |

| 楽天銀行 | 27日 |

| イオン銀行 | 27日 |

ここに書いた銀行以外でも、信用組合、JAバンクなどの口座も対応しています。日本の金融機関でライフカードに登録できない企業はほとんどないでしょう。

引き落とし日についてもう少し詳しく知りたい...という人は以下の記事も参考にしてください。

-

-

ライフカードの締め日と引き落とし日はいつ?利用限度額に反映されるタイミングも解説

「ライフカードっていつ締め日になるんだっけ?」 ...今回はライフカードの締め日と引き落とし日について解説します。 無料ライフカード、ブラックリストにも作れる可能性がある有料ライフカードな ...

続きを見る

有料ライフカードの代替としてデポジット型ライフカードを用意した?

このようにデポジット型ライフカードの通りやすさは、上でも書いた「有料ライフカード」以上だといってもいいでしょう。

ちなみに有料ライフカードもまだブラックでも作れるチャンスがあります。保証金の10万円を払うのが厳しい...という人は年会費5,000円だけで済むこっちを作るという手段もありです。

ただし、ここ最近ではどうやら有料ライフカードの審査に通るのが難しくなっています。

私が有料ライフカードの審査に通ったのは2018年2月ですが、そのころは高かった通過率も当サイト『ブラックリストのキリンです』調べでは2019年8月現在だと約10%程度になったとのこと。

まあ10%でもブラックでも通りやすいクレジットカードとしてはかなり高い通過率ですが(普通だったらほぼ0%)、以前とくらべるとやはり少々作りにくくなった感じがします。

- 無料ライフカード:ブラックリストだと作れない

- 有料ライフカード:以前よりブラックだと作りにくくなった

- デポジット型ライフカード:ブラックでも作れる可能性が最も高い

有料ライフカードの代替手段として、ブラックリストの人はデポジット型ライフカードを作るようにカード会社としても誘導していきたいのかも知れません。

そもそもライフカードデポジットはなぜ保証金が必要?

そもそも保証金(デポジット)というシステムを使ったことがない人も多いでしょうから、「なんでカードを作るときに保証金が必要なの?」と思ってしまいますよね。

どうしてわざわざ10万円を保証金として納めるかと言うとおそらくは、「カードの延滞が起きたときにカード会社がお金を回収できないリスク」を極力抑えるためです。

さっきも書きましたがデポジット型ライフカードではもし延滞が発生したときは、納めている保証金から足りないお金が差し引かれます。また、利用限度額も保証金と同じ10万円なのでカード会社としては利用者から支払いを取りそこねることがありません。

もちろん支払いが遅れたりしなければ保証金に手を付けられことはありません。また保証金はデポジット型ライフカードを解約してから2ヶ月後を目安に返金されます。

普通のクレジットカードならわざわざ保証金なんてなくてもほとんどの人は請求日にちゃんと支払いをしてくれます。

しかしデポジット型ライフカードがターゲットにしている「審査に不安がある人」というのは金融事故を起こしている可能性が高く、金銭的に余裕がない人も多いのでクレジットカードを作っても支払いが停まるリスクがあります。

金融事故とは...?

クレジットカードやローン(携帯の分割払い)を61日もしくは3ヶ月以上延滞、任意整理、自己破産などをすること。信用情報にキズがついてしまい、「ブラックリスト」と呼ばれる状態になります。

ブラックリストになると一定期間はクレジットカードやローンの審査に非常に通りづらくなってしまいます。

このように本来なら審査に落ちてしまう「信用力の低い人」でも持てるようなカードを作れないか...ということで生み出されたのが、このデポジット型クレジットカードなんですね。

これは私の推測ですが、今後はブラックの人にも使えるようにこういったデポジット型のクレジットカードはどんどん出てくると予想してます。

デビットカードが使えないサービスでも決済できる

事前にお金が必要ということで、デポジット型ライフカードを即時決済できる「デビットカード」と勘違いしがちですが、以下の大きな違いがあります。

- デポジット型ライフカード:保証金以外にカード払い用のお金が必要

- デビットカード:口座に入金したお金がそのまま使える

たとえばデビットカードの口座に10万円を入れたら、そのお金はショッピングなど自由に使うことができます。

一方ライフカードデポジットでは、何度もいうように保証金10万円を納めてもクレジットカードを使うためには別途で料金の支払いが必要です。

あくまで保証金というのは「万が一滞納があったときの担保のようなもの」であって、そこから自由に決済できるわけではないということ。

ただしデビットカードではほとんど対応していない以下のサービスも、クレジットカードであるライフカードデポジットなら決済可能です。

- 毎月の公共料金

- ETCの利用料金

- 格安スマホ

- ガソリンスタンド...など

またデビットカードではクレヒス(クレジットヒストリー)の積み上げもできません。私もデビットカードは持っていますが、クレジットカードが作れるようになってから使わなくなりましたね...。

「欲しいクレジットカードがあるからクレヒス修行をしたい」...という場合はデポジット型ライフカードが最適でしょう。

\TRY NOW!/

※ デポジット型ライフカード(Dp)の公式サイトへリンクします

デポジット型ライフカードは無職や延滞中でも審査でチャンスあり

肝心なデポジット型ライフカードの審査基準ですが、入会条件を満たして保証金10万円を納めることができるのであればほとんどの人が作れると言われています。

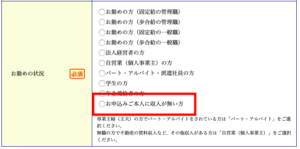

以下、就業形態別のデポジット型ライフカードの審査の通りやすさのまとめです。

| 就業形態 | 難易度 |

| 公務員 | ◎ |

| 会社員・役員 | ◎ |

| 契約社員 | ◯ |

| 派遣社員 | ◯ |

| アルバイト・パート | ◯ |

| 個人事業主 | ◯ |

| 専業主婦 | ◯ |

| 学生 | ◯(20歳以上のみ) |

| 年金受給者 | ◯ |

| 無職 | △ |

| ブラックリスト(延滞金は完済) | △ |

| ブラックリスト(まだ延滞中、もしくは返済中) | △ |

| 自己破産(まだ免責中) | △ |

もちろん誰もが100%審査に通るわけではありませんが、他のクレジットカードでは落ちてしまうような「無職」や「延滞金が未払い」の人にもチャンスがあることからもその寛大さが伺えます。

デポジット型ライフカード申込画面より。審査に通るかは別として無職でも申し込みは可能(赤枠)。

当サイトではブラックでも作れるクレジットカードとして、デポジット型ライフカードの他に3枚のクレジットカードを紹介しています。

しかし、これらのクレジットカードでもさすがに無職やまだ借金を延滞中の人はリスクが高いのでカード会社がなかなか審査を通してくれません。

また最近問題になっているのがスマホの端末代の滞納。これも分割払いだとローン契約になるので支払いできない期間が長引くと借金延滞と同じくクレジットカードが作れなくなってしまいます。

そう考えるとやはりこういった人たちにも作れる可能性があるライフカードデポジットの審査は別格だといえそうです。

デポジット型ライフカードの審査に通らないのはどんなとき?

保証金を預けるんだから誰でも通りそうと思いがちなデポジット型ライフカードですが、やはりクレジットカードなので審査落ちするケースももちろんあります。

ライフカードDP型に申し込みしたのですが、 入会審査完了のメールが来て、本人確認の電話も来ました。 あとはカードが来るだけだったのですが… 後日、「入会審査をさせていただき、ご希望に沿えない」というメールが来 ました。

もちろん最終的な発行はカード会社の判断になるので、なぜ審査に落ちたのか直接はわかりません。ただ、原因になりそうなものは推測できるのでまとめてみました。

氏名や住所などの記入ミス

もっとも初歩的な原因がこれです。いくら属性に問題がなくても、申し込みで書いた氏名や生年月日、住所が免許証などの本人確認物と違っていれば落ちます。

場合によってはカード会社から訂正の連絡があるかも知れませんが、審査する側も毎日たくさんの申し込みが届くので、いちいち記入ミスは確認せずに一括で否決されるリスクもあります。

住所が間違っていないか、勤務先の社名は合っているか記入漏れがないように申し込み完了前にしっかりと自分で確認しましょう。

ライフカードの社内ブラックになっている

延滞や任意整理、自己破産になった借入先にライフカードが含まれていると、社内ブラックとなってしまい審査に通らない可能性がかなり高いです。

社内ブラックとは...?

その名の通り、カード会社の社内だけで保有しているブラックリストのこと。過去にその会社に対して延滞や債務整理をした人の情報が登録されるといわれているが、その基準はカード会社ごとに違うので実態はわかっていません。

金融事故のブラックリストはきちんと手続きすれば5〜10年で解消されるが、社内ブラックは半永久的に保管することができるので、そのカード会社の扱うクレジットカードは一生通らない可能性があります。

ライフカードを延滞したかなんて覚えてない!..という人は信用情報機関のCICで開示をしてみることをおすすめします。

ブラックになってからすぐに申し込んだ

いくらチャンスがあるといっても、さすがにブラックになった直後に申し込んだら審査落ちする可能性は高く、特に自己破産で法定免責になった人で否決された事例をよく聞きます。

・自己破産して1年4か月後にライフカード無料平否決、すぐにch申し込んだが否決、翌月Dp金否決 まだ早かったか。

特に上の口コミでもあるようにDp金(ゴールドカード)は納める保証金も10万円と多いので、やはりそのぶん審査も厳しくなるのでしょう。

できるだけこの記事で紹介している10万円のスタンダード版を申し込むことをおすすめします。

逆に長期の延滞でブラックになった場合、(延滞金の完済 / 未完済は関係なく)法定免責ほど審査落ちしたという声はそこまで聞きません。とはいえ、すぐにクレジットカードが欲しいということでなければ、こちらもしばらく様子見がベストでしょう。

たとえば私もアコムのACマスターカードを作ったときはブラックになった半年後で審査落ちして、そこからまた半年経過(つまりブラックから1年後)して再度チャレンジして通りました。

通る確率を上げたいなら、できればブラックになってから半年後、より万全を期すなら1年以上は待ったほうがいいですね。

クレジットカードのスコアリングが足りていない

結局のところ、デポジット型ライフカードに限らずクレジットカードの審査に落ちるのはスコアリングが足りていないからです。

スコアリングとは...?

クレジットカード申込者の年齢、雇用形態、年収、勤続年数、返済の履歴などを点数化するシステムのこと。たくさんの申込みの情報を機械によって効率的に判断させるために生まれました。

大学受験のように合計点数のランクによってカード発行の可否が分かれる上に、限度額もスコアングによって決まります。

たとえば無職でもチャンスはあるといっても、ほかの申込内容が良くなければ総合的な点数が足りなくて否決されてしまいます。

対策としては就職したり、延滞中であれば少しでも残ってる借金を減らしていくことですね。自分の信用をいかに高めていくかが大事です。

-

-

ライフカードデポジット(Dp)の否決の原因は?なぜ審査に落ちたのかまとめました。

「ライフカードデポジットって通りやすいって聞くけど、たまに『審査に落ちた』って口コミあるよね...。落ちる原因ってどんなのがあるんだろ?」 この記事ではこういった疑問にお答 ...

続きを見る

おわりに

以上、デポジット型ライフカードの解説についての記事でした。

このカードを作ってからクレジットヒストリー(クレヒス)を育てていけば、ブラック情報(喪明け)が消えた後にもほしいクレジットカードが作りやすい状態になっていることでしょう。

ネットではその作りやすさからACマスターカードに代わる「最終兵器」との声も上がっているので、もしもこのカードに否決されたらクレジットカードを持つことは一旦諦めたほうがいいと思います。

しかし、それだけ審査に通りやすい1枚とも言えるので、過去に延滞があった人やなかなか他のカードに通らない人にはおすすめです!

\TRY NOW!/

※ デポジット型ライフカード(Dp)の公式サイトへリンクします

あわせて読みたい